Makale Başlıkları

Fonlar ile ilgili yazdığım yazıda fon yönetim ücretlerine yeterince değinmemiştim. Türkiye’de fon yönetim ücretleri tek kelimeyle fahiş. 1-2 ay ya da 1-2 yıllık yatırım açısından çok mühim değil ama uzun vadede çok büyük problem.

Fon yönetim ücret incelemeleri

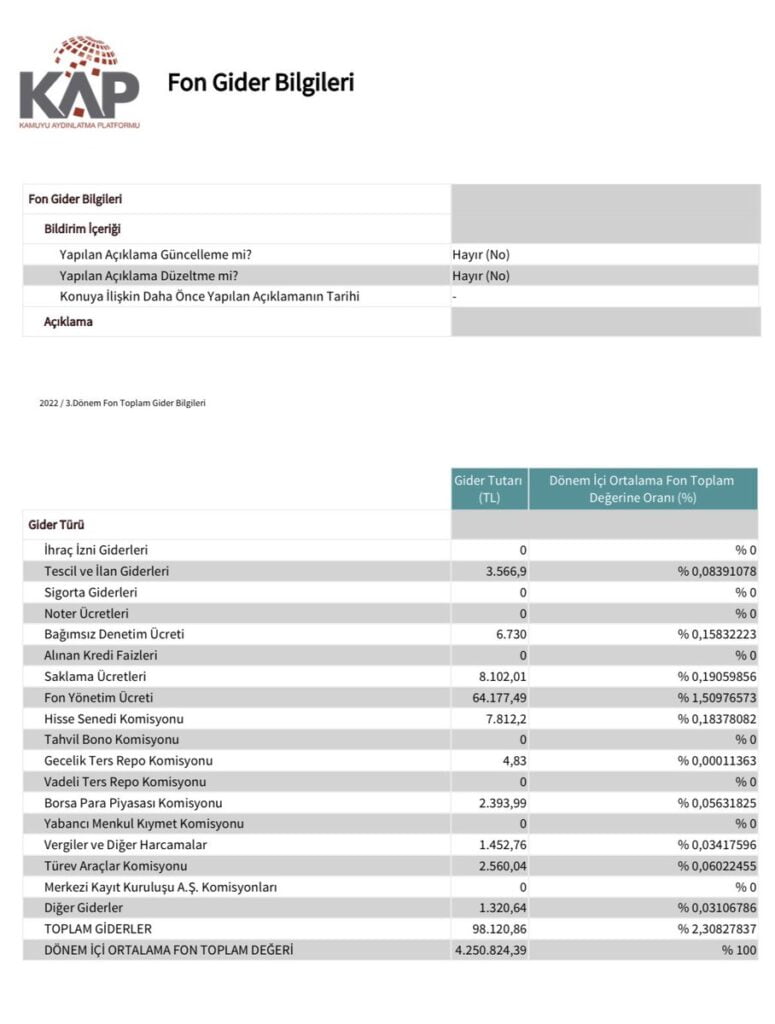

Örnek vermek gerekirse ICBC hisse senedi fonu ICF’nin bu yılın ilk 9 ayına ilişkin yaptığı toplam gider kesintisi 98 bin lira, fonun toplam değeri 4.2 milyon lira. Yani tüm fon değerinin yüzde 2.3’ü kadar gider kesmişler. Son üç ayda biraz daha artar. %3’ü falan vurur herhalde.

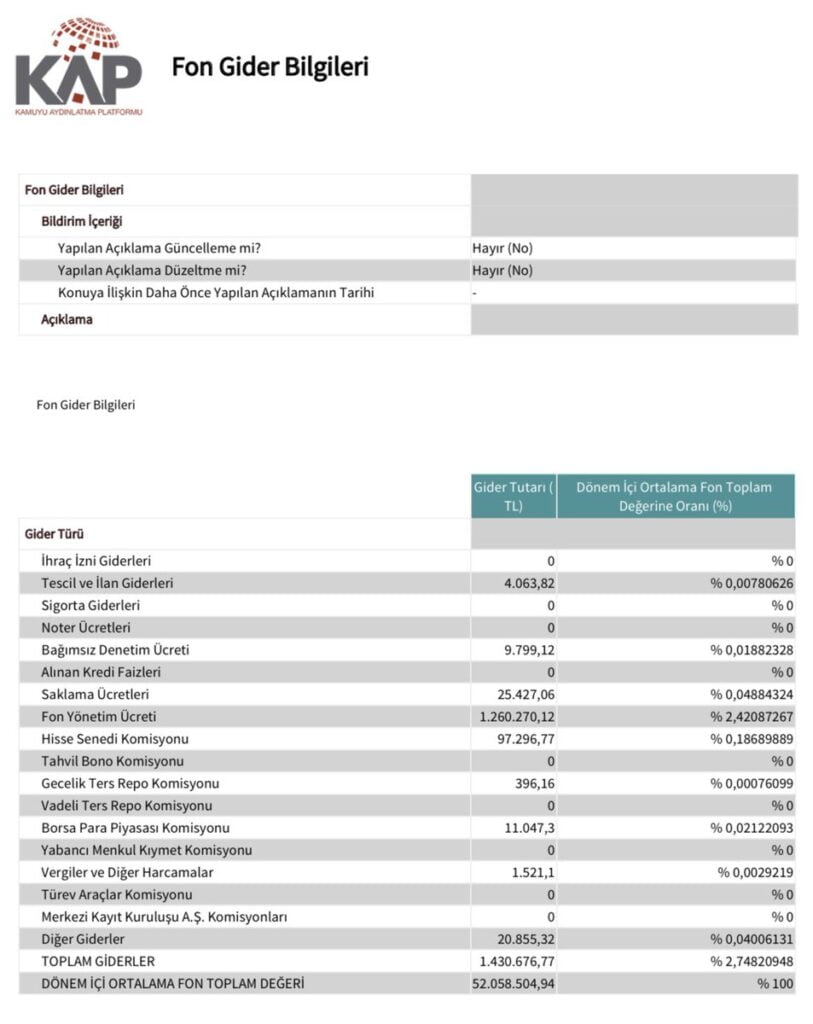

Bir başka örnek. İş portföy Bist100 dışı şirketler fonu IDH, ilk 9 ayda 1.4 milyon TL gider kesintisi yapmış, fon toplam değeri 52 milyon TL. Fonun %2.75’i kadar kesilmiş bile. Son üç ayda da keser biraz. %3.5 olur rahat. Mesela geçen yılın tamamında kesintinin oranı %3.8 olmuş

TEFAS’ta her ne kadar uygulanan yönetim ücreti şu kadar ya da bu kadar dese de yıllık azami fon toplam gider oranına kadar yolu var bu işin. Çoğu hisse fonu %3.65, bazı fonlar %2.19. Başarısı nedeniyle özellikle twitterda oldukça popüler olan MAC ve NNF için de bakalım.

MAC ve NNF fon yönetim ücretleri

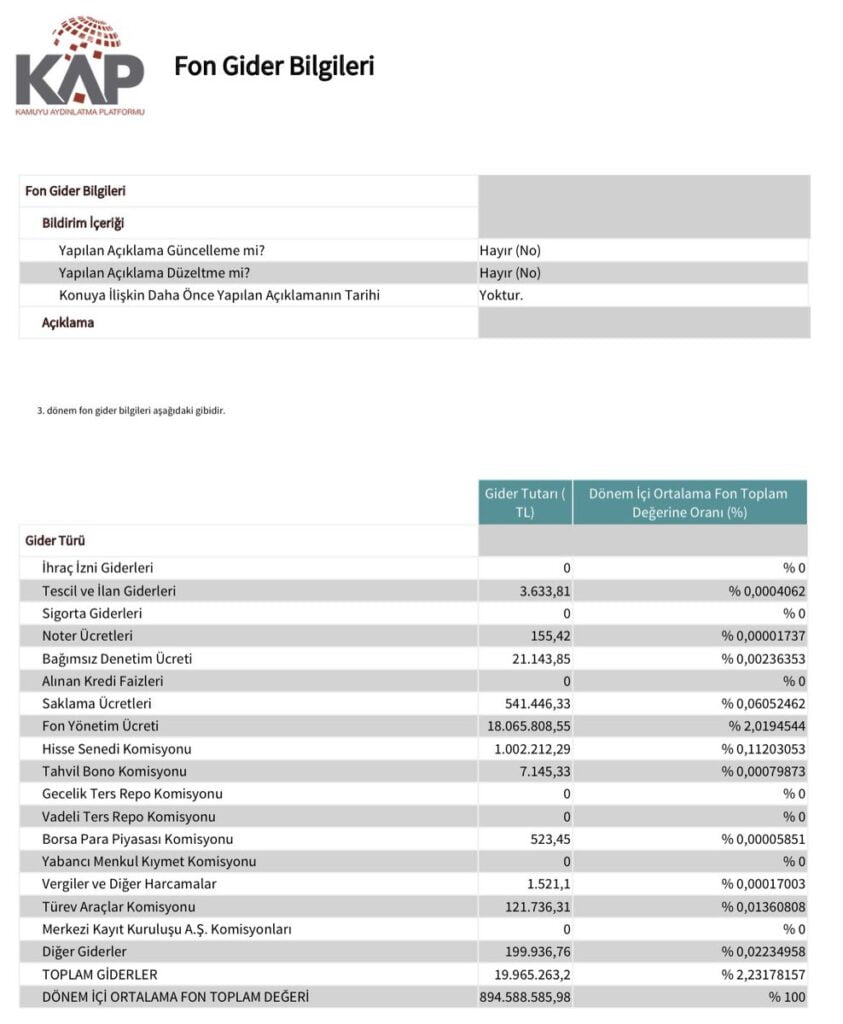

NNF 894 milyon TL fon değerinin yaklaşık 20 milyonunu gider kesmiş ilk 9 ayda. %2.2 kesinti oranı eder. 2021 genelinde de %3.05 toplam gider kesintisi ile bitirmiş yılı.

MAC ortalama 523 milyon TL olan fon değerinin 7.7 milyon TL’sini gider olarak kesmiş ilk 9 ayda. %1.48 ediyor. Diğerlerine oranla çok güzel. 2021 geneli kesinti oranı 1.95’miş. Yetmez ama buna da şükür. Türkiye fon piyasası ortamında bundan iyisi Şam’da kayısı.

Bu arada çoğu serbest şemsiye fonu, yani nitelikli yatırımcılara açık fonda da azami 3.65% ama fiilen bir hayli düşük. Nitelikli yatırımcı kaydı yaptırabilenler için bu gayet güzel bir bilgi.

Düşük yönetim gideri olan bir diğer alternatif ETF yani borsada işlem gören fonlar. Ancak o da ülkemizde çok çok az. Sadece ziraatin 11 fonu, finans portföyün 4 fonu var.

Fon yönetim ücretlerinin zaman içerisindeki bileşik götürüsü

Pasif fonlar olduğu icin gider kesintileri az, ancak çok fazla seçenek yok. ZPX30 mesela bist30 hisselerine yatırım yapıyor ilk 9 aylık gider kesintisi %0.25. Geçen yılın tamamında %0.30 olmuş.

Şimdi gelelim %2-3’lük fon kesintileri için neden bu kadar kıyamet koparttığıma. Öyle ya bazı hisse fonları %200-250 kazandırdı bu sene.2-3 puanı gitse ne olur. Valla hiçbir şey olmaz helali hoş olsun. Ancak her sene böyle olmaz.

Sonuçta Türkiye’de hisse senetlerinin son 30 senelik reel getirisi yani tüfe enflasyonunu aşan getirisi yıllık ortalama %6 civarında. Bu kesintiler reel getirinin yaklaşık yarısının buharlaşıp uçması anlamına geliyor. 1-2 sene göze batmaz da 20-30 senede çok üzer.

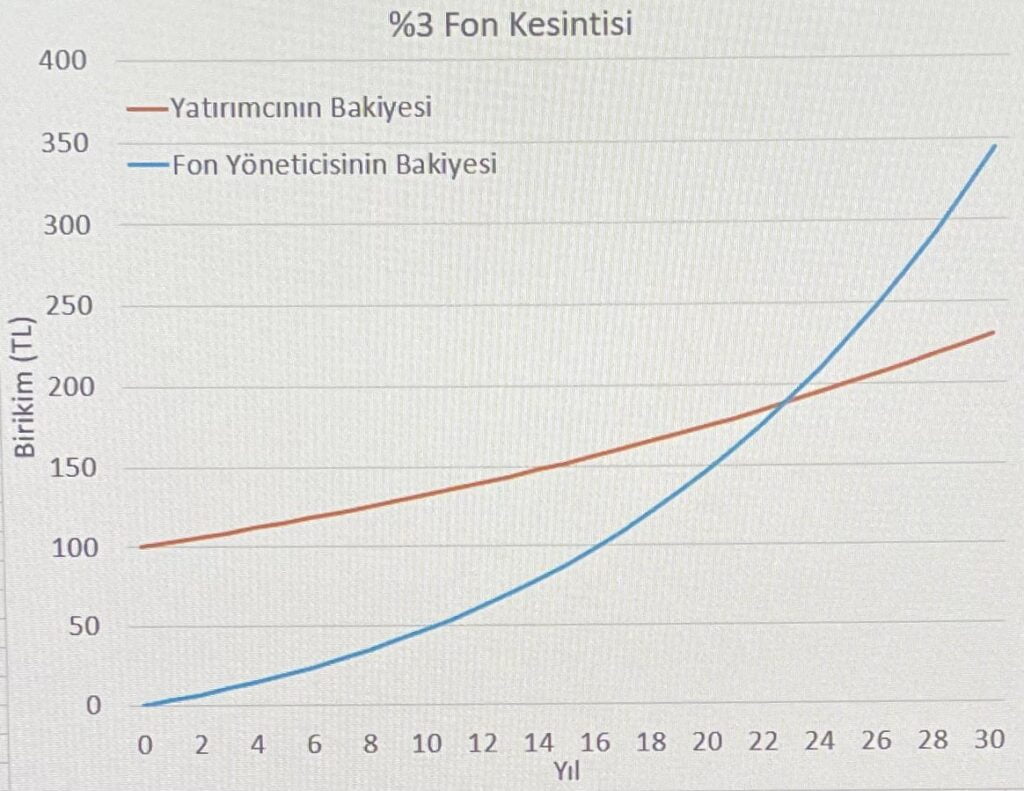

Şöyle basit bir örnek yapalım. Her sene reel yüzde 6 büyüyen bir fon olsun. Her sene %3 fon yöneticisi cebine atsın. 100 yatırdım. Seneye 106 oldu ama 3.28’ini yönetici aldı, 102.82 hesabımda kaldı. Ertesi yıl 102.82 liram 108.99 oldu ama 3.27’si kesildi, bana 105.72 kaldı.

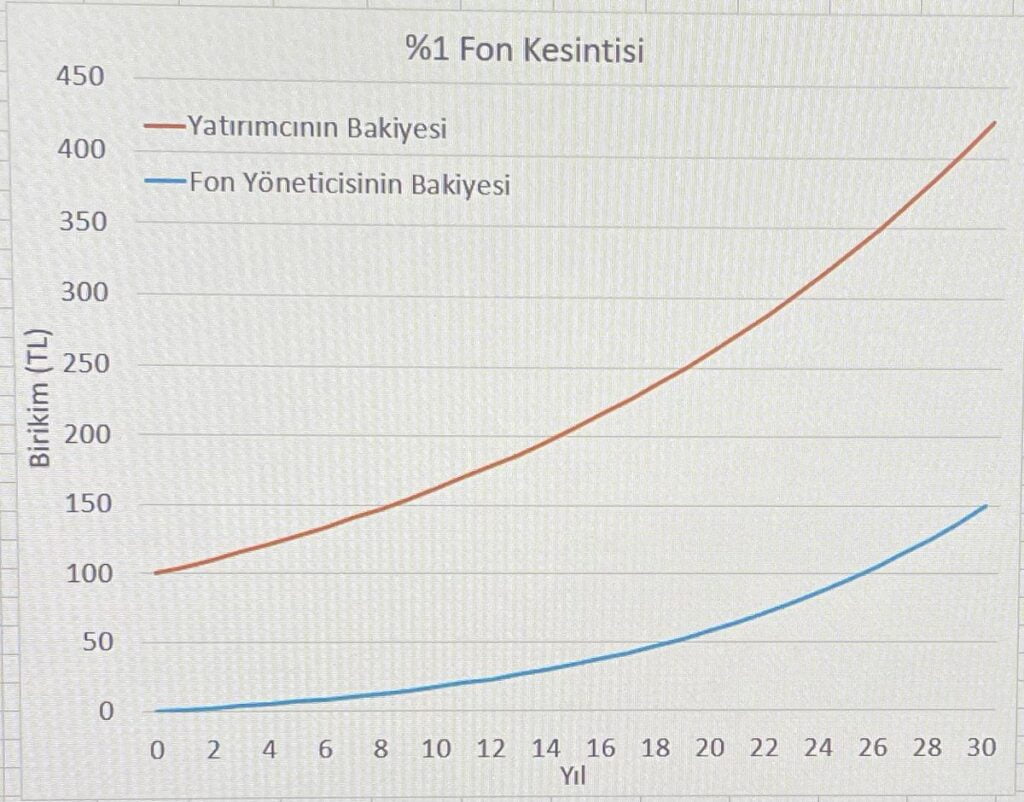

Üçüncü yıl 105.72 liram 112.06’ya çıktı ama 3.36’sını yönetici kesti, bana 108.70 kaldı. Böyle böyle yıllar içinde benim cebimde ve fon yöneticisinin cebinde biriken paraların grafiğini şöyle paylaşayım. Tekrar hatırlatıyorum buradaki değerler reel birikimi gösteriyor.

Enflasyon etkisinden arındırılmış olarak 100 liralık yatırım 30 senede 230 liraya çıkıyor. Fon yöneticisi de yaptığı kesintileri kenara atarak 344 lira biriktiriyor. Bir başka deyişle benim %6 reel getiriyle 30 yılda ulaşacağım 574 liranın 344’ü onun oluyor bana 230’u kalıyor

Başta dediğim gibi 1-2 yıllık kesinti gözüme batmaz ama 30 yılda birike birike benim portföyümün neredeyse 2 katı fon yöneticisinin cebine giriyor. Ben 1 koyup 2.5 alıyorum, o 0 koyup 3.5 alıyor. Tamam bilgisini koyuyor eyvallah ama paramın 1/5’i onun olsun, 2 katı değil.

Aynı durumda %3 yerine %1 fon kesintisi olsa görüntü şöyle değişecekti. Benim portföy 425 liraya ulaşacaktı, fon yöneticisi de kendine 145 lira biriktirmiş olacaktı.

Fonun tüm gider kesintileri sizin reel getirinizden direkt kopartılır. 2-3 puanlık fark da 30 sene bileşkelenince öyle bir fark yaratır ki 30 sene sonra elde edeceğiniz paranın yarısına hatta 1/3’üne anca ulaşabilirsiniz. Ne sihirdir ne keramet bileşik getiride marifet.

Fon getirisi sabit olmasın, enflasyonu da içersin ve fona her sene enflasyon oranında artan ek yatırım yapalım ki daha gerçekçi olsun derseniz onu da simüle ettim.

İlk yıl 1000 lira yatırıyoruz, sonra her sene enflasyon oranında artırıyoruz yatirim miktarını 20 yıl boyunca. Yani reel anlamda 20 bin lira toplam yatırım yapıyoruz. Her sene ortalaması 6 standart sapması 12 olan bir reel getiriyi Normal dağılımdan rastgele çekiyoruz.

Fon ücreti yıllık %3.5 alıyorum. Enflasyonu da simule ettim min değeri, ortalaması ve jump ihtimali olan bir süreç seklinde. Sonuç üzerinde bir etkisi yok zaten tamamen teknik bir ayrıntı. Videoya göz atın, her tuşa basışta birikim tutarları değişiyor.

Değişmeyen tek şey ise fon yöneticisinin küpünü çok güzel doldurması. Genelde benim birikimimin hemen hemen yarısı kadar da yönetici cebine atmış oluyor 20 senede. Biner biner yatırarak 20 senede birkaç milyona ben ulaşıyorum yarısına da canım fon yöneticim ulaşıyor. Helal.

Aynı çalışmayı %3.5 değil de %1 ile yapsak, bu kez ben genelde 10 milyonun üstüne ulaşıyorum, fon yöneticim de benim birikimimin 7’de 1’iyle 9’da 1’i arasında bir yerlerde bir birikim elde ediyor benim yatırımlarımdan. Bence daha adil bir bölüşüm.

Son olarak ABD’deki bazı ETF ve standart yatırım fonlarının gider oranlarından örnekler vererek bu akışı tamamlayayım. $VOO Vanguard SP500 ETF gider oranı sadece %0.03 evvela. $VUG büyüme hisselerini içeren etf icin gider oranı %0.04

$VIOG S&P small cap 600 ETF biraz mesarifli, %0.15 kesiyor yıllık. Blackrock iShares mid-cap ETF var bir tane $IMCG onun gider oranı yıllık %0.06. $QQQE Direxion Nasdaq-100 eşit ağırlıklı growth etf gider oranı %0.35.

ETF yerine düz yatırım fonu olunca biraz artıyor gider kesintileri, mesela Washington Mutual large cap fonu $WSHFX gider oranı %0.63. Invesco small cap fonu $VSCAX gider oranı %1.12. TIAA uluslararası sürdürülebilirlik fonu $TSORX gider oranı %0.70. Bizden az yine.

Kaynak